Angaben zur Quelle [Bearbeiten]

| Autor | Norbert Laurenz |

| Titel | Kritische Analyse des Einsatzes von Unternehmensbewertungsverfahren für KMU |

| Verlag | diplom.de |

| Jahr | 2006 |

| Seiten | 114 |

| ISBN | 9783836617345 |

| URL | http://www.diplom.de/e-book/226038/unternehmensbewertungsverfahren-fuer-kmu |

Literaturverz. |

nein |

| Fußnoten | nein |

| Fragmente | 44 |

| [1.] Rp/Fragment 040 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:12:18 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 40, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 20, Zeilen: 1 ff. |

|---|---|

| 4. KMU-Unternehmensbewertung

4.1 Übersicht über die verschiedenen Verfahren In der Literatur und auch in der praktischen Anwendung der Unternehmensbewertung gibt es ca. 150 verschiedene entwickelte und angewandte Bewertungsverfahren.148 In Abbildung 11 wird eine in der Literatur weit verbreitete Systematisierung von Bewertungsverfahren dargestellt. Die Unterteilung in Bezug auf die jeweils zugrunde liegende Vorgehensweise in Einzelbewertungsverfahren, Gesamtbewertungsverfahren und Kombinationsverfahren ist in der Literatur weit verbreitet.149 Abbildung 11: Verfahren der Unternehmensbewertung150 148 Vgl. Hölscher, L. (Bewertungsverfahren) 1998, S. 43 149 Vgl. Mandl, G. / Rabel K. (Unternehmensbewertung) 1997, S. 29 ff. 150 Vgl. Mandl, G. / Rabel, K. (Grundlagen) 2005, S. 51 |

2. Verfahren der Unternehmensbewertung für KMU

Sowohl in der Literatur als auch in der Unternehmensbewertungspraxis existiert eine Vielzahl entwickelter bzw. angewandter Bewertungsverfahren, deren Zahl auf ca. 150 geschätzt wird.102 Eine in der Literatur weit verbreitete Systematisierung von Bewertungsverfahren ist die in Abb. 6 dargestellte Unterteilung in Einzelbewertungsverfahren, Gesamtbewertungsverfahren und Kombinationsverfahren, die sich in bezug auf die ihnen jeweils zugrunde liegende Vorgehensweise unterscheiden.103 Abb. 6: Verfahren der Unternehmensbewertung. Quelle: in Anlehnung an Tschöpel (2004), S. 25 und Mandl/Rabel (2005), S. 51. 102 Vgl. Hölscher, Luise 1998, S. 43. 103 Vgl. hierzu und zu den folgenden Ausführungen Mandl, Gerwald/Rabel, Klaus 1997, S. 29 ff. |

Kein Hinweis auf die Quelle. |

|

| [2.] Rp/Fragment 041 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:16:15 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 41, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 20-21, Zeilen: 20: 11 ff.; 21: 1 ff. |

|---|---|

| 4.1.1 Einzelbewertungsverfahren

Bei den Einzelbewertungsverfahren wird der Unternehmenswert zu einem bestimmten Stichtag aus der Summe der einzelnen Vermögensgegenstände und Schulden (Unternehmensbestandteile) ermittelt. Dabei rückt der Substanzwert in den Mittelpunkt der entsprechenden Wertkonzeption, während Verbundeffekte vernachlässigt werden. Erfolgt die Bewertung unter der Vorgabe der Unternehmensfortführung, wird der Reproduktionswert ermittelt, während bei der Bewertung unter der Prämisse der Unternehmenseinstellung ein Liquidationswert ermittelt wird. Der Unternehmenswert ergibt sich aus der Summe der isolierten Einzelwerte. 4.1.2 Gesamtbewertungsverfahren Bei den Gesamtbewertungsverfahren wird hingegen das Unternehmen als Bewertungseinheit betrachtet. Im Mittelpunkt dieser Verfahren steht der Wert der zukünftigen Nutzung aller Unternehmensteile des zu bewertenden Unternehmens. Es werden auch Synergieeffekte und Verbundpotenziale berücksichtigt. Der künftige Erfolgswert wird bei diesen Verfahren zur bestimmenden Größe.151 Bei den Kapitalwertverfahren wird dieser Wert auf der Basis der Barwertermittlung künftiger Erträge ermittelt, wahrend das Marktbewertungsverfahren auf der Basis der Marktwerte durchgeführt wird. 152Das [sic] Ertragswertverfahren und die verschiedenen Formen des Discounted Cash Flow-Verfahrens sind die klassischen Verfahren zur Ermittlung des Kapitalwerts. Daneben gibt es noch den Realoptionsansatz, der den anhand der vorgenannten Verfahren ermittelten Unternehmenswert um bewertete Flexibilitätspotenziale des Managements ergänzt.153 Teilweise wird dieses Verfahren in der Literatur jedoch nicht als eigenständiges Bewertungsverfahren anerkannt.154 Die klassischen Marktbewertungsverfahren sind der Comparative Company Approach (CCA) und das Multiplikatorverfahren, die Börsen- oder Transaktionswerte von vergleichbaren Unternehmen [(CCA) oder betriebswirtschaftlichen Kennzahlen (Cash flow, Umsatz oder Gewinn) mit einem Faktor multipliziert als Grundlagen der Bewertung heranziehen.155] 151 Vgl. Dreyer, D. (Dienstleistungsunternehmen) 2004, S. 40 152 Vgl. Tschöpel, A. (Unternehmensbewertung) 2004, S. 24 ff. 153 Vgl. Peemöller, V / Beckmann, C. (Realoptionsansatz) 2005, S. 797 ff. 154 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 51 ff. 155 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 147 ff. |

Bei den Einzelbewertungsverfahren wird der Unternehmenswert aus der Summe der einzelnen „Unternehmensbestandteile“ (Vermögensgegenstände und Schulden) zu einem bestimmten Stichtag ermittelt. Verbundeffekte werden dadurch vernachlässigt, und der Substanzwert rückt in den Mittelpunkt der entsprechenden Wertkonzeption. Dies ist bei der Ermittlung von Substanzwerten auf der Basis von Reproduktions- und Liquidationswerten der Fall, je nachdem, ob die Bewertung unter der Prämisse der Fortführung (Reproduktionswert) oder der Liquidation (Liquidationswert) des Unternehmens durchgeführt wird.

[Seite 21] Im Gegensatz zu den Einzelbewertungsverfahren, die Unternehmen als Summe isolierter Einzelwerte interpretieren, betrachten die Gesamtbewertungsverfahren Unternehmen als Bewertungseinheit. Diese Verfahren stellen den zukünftigen Nutzen, den die Gesamtheit aller Unternehmensteile dem Bewertungssubjekt erbringen kann, in den Mittelpunkt ihrer Wertkonzeption. Sie berücksichtigen bei der Wertermittlung auch Synergiepotenziale und Verbundeffekte, so dass der erwartete Zukunftserfolgswert zur bestimmenden Größe bei der Anwendung dieser Verfahren wird.104 In Abhängigkeit davon, ob der Unternehmenswert auf der Basis des Kapitalwertkalküls, also der Ba rwertermittlung zukünftiger „Erträge“, oder anhand der Vergleichswertermittlung auf Basis von Marktdaten erfolgt, lassen sich bei den Gesamtbewertungsverfahren Kapitalwertverfahren und Marktbewertungsverfahren unterscheiden.105 Klassische Vertreter der Kapitalwertverfahren sind das Ertragswertverfahren und die verschiedenen Ausprägungen des DCF-Verfahrens. Aber auch die in jüngster Zeit verstärkt diskutierten Realoptionsansätze, denen von Teilen der Literatur die Berechtigung als eigenständiges Unternehmensbewertungsverfahren abgesprochen wird,106 werden im Rahmen der vorliegenden Arbeit dieser Verfahrensklasse zugeordnet. Im Ergebnis liefert der Realoptionsansatz einen „erweiterten Kapitalwert“, der den auf Basis der klassischen Kapitalwertverfahren ermittelten „statischen Unternehmenswert“ um die bewerteten Flexibilitätspotenziale des Managements ergänzt.107 Der Comparative Company Approach (CCA) und das Multiplikatorverfahren werden zur Gruppe der Marktbewertungsverfahren gezählt. Diese Verfahren sind marktwertorientiert, da sie entweder an Börsen- oder Transaktionswerten vergleichbarer Unternehmen ansetzen, oder eine betriebswirtschaftliche Kennzahl (z. B. Gewinn, Umsatz oder Cash flow) mit einem Faktor multiplizieren, der einem Marktwert entspricht.108 104 Vgl. Dreyer, Dirk 2004, S. 40. 105 Vgl. Tschöpel, Andreas 2004, S. 24 f. 106 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 51 ff. 107 Vgl. Peemöller, Volker H./Beckmann, Christoph 2005, S. 797 ff. 108 Vgl. Behringer, Stefan 2004, S. 113. |

Kein Hinweis auf die Quelle, die hier leicht gerafft paraphrasiert, teils wörtlich übernommen wird. |

|

| [3.] Rp/Fragment 042 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:17:47 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 42, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 21-22, Zeilen: 21: 21 ff.; 22: 1 ff. |

|---|---|

| [Die klassischen Marktbewertungsverfahren sind der Comparative Company Approach (CCA) und das Multiplikatorverfahren, die Börsen- oder Transaktionswerte von vergleichbaren Unternehmen] (CCA) oder betriebswirtschaftlichen Kennzahlen (Cash flow, Umsatz oder Gewinn) mit einem Faktor multipliziert als Grundlagen der Bewertung heranziehen.155

Die verschiedenen Einzel- und Gesamtbewertungsverfahren führen in der Praxis oft zu sehr unterschiedlichen Ergebnissen. Um diese Differenzen zu vermeiden, werden Ertrags- und Substanzwertverfahren in den Kombinationswertverfahren miteinander vereint. Praktische Anwendung finden dabei das einfache Mittelwertverfahren oder das Übergewinnverfahren. Das Stuttgarter Verfahren ist dabei eine eigenständige Spezialform des Übergewinnverfahrens.156 4.2 Analyse einzelner Bewertungsverfahren 4.2.1 Einzelbewertungsverfahren Folgende zwei verschiedene Substanzwertverfahren bestimmen in der Praxis das Einzelbewertungsverfahren: Die Bewertung in Form des Substanzwertverfahrens auf Basis von Reproduktionswerten geht von einer Fortführung des Unternehmens (Going Concern) aus. Dabei werden die Reproduktionswerte des notwendigen Betriebsvermögens als Wertansatz gewählt. Es werden die Wiederbeschaffungskosten bzw. Zeitwerte unter der Vorgabe der Fortführung des Unternehmens ermittelt.157 Sofern das Vermögen auch nicht betriebsnotwendige Gegenstände umfasst, so werden diese Wirtschaftsgüter mit dem Liquidationswert erfasst. Zur Ermittlung des Substanzwerts werden davon die Schulden im Fall der Unternehmensfortführung abgezogen. Werden lediglich die materiellen und selbständig verkehrsfähigen immateriellen Vermögensgegenstände erfasst, so handelt es sich um einen Teilrekonstruktionswert. Bei der Ermittlung eines Vollrekonstruktionswerts werden zusätzlich selbst geschaffene [immaterielle Werte (z. B. Firmenwert, Know-how, Kundenstamm, Markenwert) berücksichtigt.158] 155 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 147 ff. 156 Vgl. Enst, [sic] D. / Schneider, S. / Thielen, B. (Unternehmensbewertungen) 2006, S. 6 157 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 47 158 Vgl. Widmann, B. (Unternehmensbewertung) 2002, S. 107 |

Der Comparative Company Approach (CCA) und das Multiplikatorverfahren werden zur Gruppe der Marktbewertungsverfahren gezählt. Diese Verfahren sind marktwertorientiert, da sie entweder an Börsen- oder Transaktionswerten vergleichbarer Unternehmen ansetzen, oder eine betriebswirtschaftliche Kennzahl (z. B. Gewinn, Umsatz oder Cash flow) mit einem Faktor multiplizieren, der einem Marktwert entspricht.108

Aufgrund ihrer vollkommen unterschiedlichen Konzepte führen Einzel- und Gesamtbewertung i. d. R. zu völlig unterschiedlichen Ergebnissen. Kombinationsverfahren versuchen daher über eine Kombination von Substanz- und Ertragswertverfahren die Problemfelder beider Verfahren zu relativieren. [Seite 22] Kombinationsverfahren treten in der Praxis als einfache Mittelwertverfahren oder in Form des Übergewinnverfahrens auf, wobei dem Stuttgarter Verfahren als Spezialfall des Übergewinnverfahrens eine eigenständige Bedeutung zugemessen wird.109 2.1 Klassische Verfahren 2.1.1 Substanzwertverfahren 2.1.1.1 Substanzwert auf Basis von Reproduktionswerten Im Rahmen des Substanzwertverfahrens auf Basis von Reproduktionswerten wird von einer Fortführung des Unternehmens ausgegangen (Going Concern Prämisse). Ausgangspunkt dieser Bewertungsmethode ist die Vorstellung, das zu bewertende Unternehmen zu reproduzieren und die dabei entstehenden Kosten als Wertansatz heranzuziehen. Die Reproduktionswerte der betriebsnotwendigen Vermögensgegenstände entsprechen daher den „Wiederbeschaffungsaltwerten“ bzw. „Zeitwerten“.110 Die Substanzwertermittlung auf Basis von Reproduktionswerten ergibt sich nach folgendem Schema: Reproduktionswert des betriebsnotwendigen Vermögens + Liquidationswert des nicht betriebsnotwendigen Vermögens - Schulden (bei Unternehmensfortführung) = Substanzwert auf Basis von Reproduktionswerten Abb. 7: Schema der Substanzwertermittlung. Quelle: in Anlehnung an Mandl/Rabel (1997), S. 47. In Abhängigkeit davon, ob lediglich die materiellen und selbständig verkehrsfähigen immateriellen oder sämtliche Vermögensgegenstände, d. h. auch selbst geschaffene immaterielle Werte wie Firmenwert, Know-how, Kundenbeziehungen, Qualität des Managements, Marken etc., bei der Substanzwertermittlung berücksichtigt werden, haben sich zwei unterschiedliche Konzepte der Substanzwertermittlung entwickelt: Teilrekonstruktionswert und Vollrekonstruktionswert.111 108 Vgl. Behringer, Stefan 2004, S. 113. 109 Vgl. Ernst, Dietmar/Schneider, Sonja/Thielen, Bjoern 2006, S. 6. 110 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 47. 111 Vgl. Widmann, Bernd 2002, S. 107. |

Kein Hinweis auf die Quelle, die hier leicht gerafft paraphrasiert, teils wörtlich übernommen wird. |

|

| [4.] Rp/Fragment 043 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:19:19 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 43, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 22-23, Zeilen: 22: 22 ff.; 23: 1 ff. |

|---|---|

| [Bei der Ermittlung eines Vollrekonstruktionswerts werden zusätzlich selbst geschaffene] immaterielle Werte (z. B. Firmenwert, Know-how, Kundenstamm, Markenwert) berücksichtigt.158 Da die Bewertung dieser immateriellen Vermögenswerte sehr schwierig ist, beschränkt sich die praktische Anwendung der Substanzwertverfahren auf Basis von Reproduktionswerten überwiegend auf die Bestimmung des Teilrekonstruktionswertes.159

Bei der Ermittlung des Substanzwerts auf Basis von Liquidationswerten wird die Zerschlagung (Liquidation) des Unternehmens unterstellt. Als Liquidationswert des Unternehmens wird die Summe der Veräußerungspreise für den Fall der Einzelveräußerung der Vermögensgegenstände angesetzt. Um den Liquidationsnettowert zu errechnen, wird die Summe der Liquidationswerte um die Schulden des Unternehmens und die Veräußerungskosten (z. B. Abbruch- und Sanierungskosten) und weitere Nebenkosten (z. B. Sozialplanverpflichtungen und Steuerbelastungen) gekürzt. 160Die [sic] Höhe der Liquidationswerte wird stark von der Zerschlagungsgeschwindigkeit (Zeitdruck) und der Zerschlagungsintensität (Einzelveräußerungsgrad) beeinflusst.161 Der Substanzwert auf Basis von Liquidationswerten dient einem Investor häufig als Wertuntergrenze, weil dieser Wert im Falle einer Weiterveräußerung immer zu erreichen ist.162 158 Vgl. Widmann, B. (Unternehmensbewertung) 2002, S. 107 159 Vgl. Schulze, W. (Methoden) 2003, S. 153 160 Vgl. Widmann, B. (Unternehmensbewertung) 2002, S. 110 161 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 49 162 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 106 |

In Abhängigkeit davon, ob lediglich die materiellen und selbständig verkehrsfähigen immateriellen oder sämtliche Vermögensgegenstände, d. h. auch selbst geschaffene immaterielle Werte wie Firmenwert, Know-how, Kundenbeziehungen, Qualität des Managements, Marken etc., bei der Substanzwertermittlung berücksichtigt werden, haben sich zwei unterschiedliche Konzepte der Substanzwertermittlung entwickelt: Teilrekonstruktionswert und Vollrekonstruktionswert.111 Allerdings sind in der praktischen Anwendung die Werte der immateriellen Vermögensgegenstände kaum quantifizierbar, so dass sich die Unternehmensbewertungspraxis meist auf die Bestimmung des Teilrekonstruktionswertes beschränkt.112

[Seite 23] 2.1.1.2 Substanzwert auf Basis von Liquidationswerten Unter dem Liquidationswert eines Unternehmens versteht man die Summe der Preise, die sich erzielen lassen, wenn die Gegenstände des Unternehmens veräußert werden. Im Gegensatz zum Substanzwertverfahren auf Basis von Reproduktionswerten geht das Liquidationswertverfahren von einer Zerschlagung (Liquidation) des Unternehmens aus. Werden vom Liquidationswert die Schulden der Gesellschaft sowie die mit der Liquidation einhergehenden Veräußerungskosten, wie bspw. Sozialplanverpflichtungen, Abbruch- und Sanierungskosten usw., abgezogen, gelangt man zum sogenannten Liquidationsnettowert.113 Daraus ergibt sich für den Substanzwert als Liquidationswert folgendes Berechnungsschema:114 Liquidationswert des gesamten betrieblichen Vermögens - Bei Unternehmensauflösung zu bedeckende Schulden = Substanzwert auf Basis von Liquidationswerten Abb. 8: Berechnungsschema Liquidationswert. Quelle: in Anlehnung an Mandl/Rabel (1997), S. 47. Bei der Ermittlung des Liquidationswertes ist zu berücksichtigen, dass der realisierbare Reinerlös erheblich von der Zerschlagungsgeschwindigkeit (Zeitdruck der Liquidation) und der Zerschlagungsintensität (Einzelveräußerungsgrad) beeinflusst wird und sich dadurch, je nach Situation, unterschiedlich hohe Liquidationswerte ergeben können.115 Der Liquidationswert ist für die Unternehmensbewertung insofern von besonderer Bedeutung, da er für den rational handelnden Investor die absolute Wertuntergrenze darstellt.116 111 Vgl. Widmann, Bernd 2002, S. 107. 112 Vgl. Schultze, Wolfgang 2003, S. 153. 113 Vgl. Widmann, Bernd 2002, S. 110. 114 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 48. 115 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 49. 116 Vgl. Behringer, Stefan 2004, S. 77. |

Kein Hinweis auf die Quelle, die hier gerafft paraphrasiert, teils wörtlich wiedergegeben wird. |

|

| [5.] Rp/Fragment 044 02 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:21:22 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 44, Zeilen: 2-5 |

Quelle: Laurenz 2006 Seite(n): 23-24, Zeilen: 23: 25 ff.; 24: 1 ff. |

|---|---|

| 4.2.3 Ertragswertverfahren

Das Ertragswertverfahren ist seit einigen Jahrzehnten eines der in der Bewertungspraxis bevorzugten und anerkannten Bewertungsverfahren.164 Eine Ursache ist darin zu sehen, dass für Wirtschaftsprüfer in ihrer Funktion als neutrale Gutachter das Ertragswertverfahren lange [Zeit zwingend vorgeschrieben war.] 164 Vgl. Peemöller, V. H. / Bömelburg, P. / Denkmann, A. (Unternehmensbewertung) 1997 [sic], S. 743 |

2.1.2 Ertragswertverfahren

2.1.2.1 Bewertungskonzeption Das Ertragswertverfahren entwickelte sich seit den 70er-Jahren des vergangenen Jahrhunderts zum bevorzugten Bewertungsverfahren der deutschen Unternehmensbewertungslehre.117 Empirische Untersuchungen zeigen, dass dieses Verfahren zwischenzeitlich von der Bewertungspraxis grundsätzlich [Seite 24] anerkannt ist.118 Die Ursache hierfür ist insbesondere darin zu sehen, dass für Wirtschaftsprüfer in ihrer Funktion als neutrale Gutachter das Ertragswertverfahren lange Zeit zwingend vorgeschrieben war. 117 Vgl. Kapitel 1.2.3. 118 Vgl. Peemöller/Bömelburg/Denkmann (1994), S. 743. |

Kein Hinweis auf die Quelle. Im Literaturverzeichnis wird Peemöller / Bömelburg / Denkmann korrekt mit 1994 angegeben. |

|

| [6.] Rp/Fragment 045 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:22:24 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 45, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 24, Zeilen: 1 ff. |

|---|---|

| [Eine Ursache ist darin zu sehen, dass für Wirtschaftsprüfer in ihrer Funktion als neutrale Gutachter das Ertragswertverfahren lange] Zeit zwingend vorgeschrieben war. In den letzten Jahren sind allerdings die Discounted Cash-flow-Verfahren (DCF-Verfahren), die ursprünglich bei internationalen Transaktionen zum Einsatz kamen, gleichberechtigt hinzu gekommen.165

Die theoretische Grundlage für das Ertragswertverfahren bildet die Kapitalwertmethode aus der Investitionsrechnung.166 Nach diesem Verfahren erfolgt die Unternehmensbewertung auf Grundlage der prognostizierten künftigen Ertragsüberschüsse. Diese Überschüsse werden mit den Renditeforderungen der Eigenkapitalgeber auf den Bewertungsstichtag abgezinst.167 Es handelt sich also um ein einstufiges Verfahren, das den Nettounternehmenswert direkt als rechnerischen Wert des Eigenkapitals ermittelt. Falls eine Abgrenzung möglich ist, werden die nicht betriebsnotwendigen Vermögensgegenstände gesondert mit ihren fiktiven Veräußerungserlösen bewertet und dem Ertragswert hinzugerechnet.168 Wird eine unendliche Unternehmensdauer unterstellt und bezeichnet Et(den prognostizierten Unternehmensertrag in der Periode t, i den Kalkulationszinsfuss [sic] und N0 den Barwert der erwarteten Liquidationserlöse aus der Veräußerung des nicht betriebsnotwendigen Vermögens, hat die Grundformel zur Bestimmung des Unternehmenswertes UW folgendes allgemeines Erscheinungsbild:169 Unter dem Unternehmensertragswert E wird generell die Summe aller Vorteile verstanden, die der Eigentümer des Unternehmens aus diesem zukünftig erwarten darf.170 165 Vgl. Nölle, J.-U. (Grundlagen) 2005, S. 24 166 Vgl. Dreyer, D. (Dienstleistungsunternehmen) 2004, S. 144 167 Vgl. Seppelfricke, P. (Unternehmensbewertung) 2005, S. 29 168 Vgl. Pape, U. (Unternehmensführung) 2004, S. 59 169 Vgl. Mandl, G. / Rabel, K. (Grundlagen) 2005, S. 52 170 Vgl. Seppelfricke, P (Unternehmensbewertung) 2005, S. 30 |

Die Ursache hierfür ist insbesondere darin zu sehen, dass für Wirtschaftsprüfer in ihrer Funktion als neutrale Gutachter das Ertragswertverfahren lange Zeit zwingend vorgeschrieben war. Inzwischen sind die Discounted Cash-flow-(DCF)-Verfahren, die ursprünglich vorwiegend bei internationalen M&A-Transaktionen zum Einsatz kamen, gleichberechtigt daneben getreten.119

Die Kapitalwertmethode aus der Investitionsrechnung bildet die theoretische Grundlage für das Ertragswertverfahren.120 Die Unternehmensbewertung nach diesem Verfahren erfolgt, indem die prognostizierten zukünftigen „Ertragsüberschüsse“ mit den Renditeforderungen der Eigenkapitalgeber auf den Bewertungsstichtag abgezinst werden.121 Beim Ertragswertverfahren handelt es sich also um ein einstufiges Verfahren, welches den Nettounternehmenswert unmittelbar als rechnerischen Wert des Eigenkapitals ermittelt. Sofern eine Abgrenzung von betriebnotwendigem und nicht betriebsnotwendigem Vermögen möglich ist, werden die nicht betriebsnotwendigen Vermögensgegenstände gesondert mit ihren fiktiven Veräußerungserlösen bewertet und dem Ertragswert hinzugerechnet.122 Wird eine unendliche Unternehmensdauer unterstellt und bezeichnet Et den prognostizierten Unternehmensertrag in der Periode t, i den Kalkulationszinsfuß und N0 den Barwert der erwarteten Liquidationserlöse aus der Veräußerung des nicht betriebsnotwendigen Vermögens, hat die Grundformel zur Bestimmung des Unternehmenswertes UW folgendes allgemeine Erscheinungsbild:123 Unter dem Unternehmensertrag E wird generell die Summe aller Vorteile verstanden, die der Eigentümer des Unternehmens aus diesem zukünftig erwarten darf.124 119 Vgl. Nölle, Jens-Uwe 2005, S. 24. 120 Vgl. Dreyer, Dirk 2004, S. 144. 121 Vgl. Seppelfricke, Peter 2005, S. 29. 122 Vgl. Pape, Ulrich 2004, S. 59. 123 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 52. 124 Vgl. Seppelfricke, Peter 2005, S. 30. |

Kein Hinweis auf die Quelle. |

|

| [7.] Rp/Fragment 046 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:24:12 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 46, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 24-25, Zeilen: 24: 25 ff.; 25: 1 ff. |

|---|---|

| [Aus der] bestmöglichen alternativen Anwendungsmöglichkeit des Unternehmenseigners (Investor) wird der Kalkulationszinssatz abgeleitet.171

Falls in den zukünftigen Perioden die Unternehmenserträge konstant sind und kein nicht betriebsnotwendiges Vermögen zu berücksichtigen ist, reduziert sich die Unternehmenswertberechnung auf die Formel der ewigen Rente, in der E den konstanten (uniformen) Unternehmensertrag repräsentiert:172 (2) Da einerseits die explizite Berücksichtigung sämtlicher zukünftiger Planungsperioden praktisch unmöglich ist, aber andererseits die in der Praxis zuweilen zu beobachtende Verwendung des „Rentenmodells“ die Komplexität zu stark reduziert, kann das Phasenmodell des Instituts der Wirtschaftsprüfer (IDW) als praxisorientierter Kompromiss zwischen analytischer und pauschaler Methode betrachtet werden.173 Der Prognosezeitraum wird hierbei in zwei Phasen mit abnehmender Genauigkeit unterteilt. Da sich die voraussichtliche Entwicklung des zu bewertenden Unternehmens für einen naheliegenden und überschaubaren Zeitraum einfacher und genauer als für einen weiter in der Zukunft liegenden Zeitraum zu prognostizieren ist, wird eine Aufteilung in folgende zwei Phasen vorgenommen.174 Die erste Phase („Nähere Phase“) umfasst einen überschaubaren Zeitraum von drei bis fünf Jahren, für die eine detaillierte Planung der relevanten Erfolgsgrößen erstellt wird. In der sich anschließenden zweiten Phase („Ferne Phase“) erfolgt eine Fortschreibung der finanziellen Überschüsse der näheren Phase. Je nach vorgefundener Situation wird entweder von einer pauschalen Fortführung der Planungsrechnungen auf einem bestimmten Niveau ausgegangen oder es wird eine konstante Wachstumsrate bzw. ein bestimmter [Restwert angenommen.175] 171 Vgl. Wameling, H. (Steuerberücksichtigung) 2004, S. 67 172 Vgl. Mandl, G. / Rabel, K. (Grundlagen) 2005, S. 52 173 Vgl. Serfling, K. / Pape, U. (Grundlagen Unternehmensbewertung) 1995, S. 942 174 Vgl. Wameling, H. (Steuerberücksichtigung) 2004, S. 69 175 Vgl. Peemöller, V. / Kunowski, S. (Ertragswertverfahren) 2005, S. 230 |

Der Kalkulationszinssatz wird aus der bestmöglichen alternativen Kapitalverwendungsmöglichkeit des Unternehmenseigners (Investors) abgeleitet.125

Wird vereinfachend angenommen, dass die zukünftigen Unternehmenserträge [Seite 25] in allen Perioden konstant sind und kein nicht betriebsnotwendiges Vermögen zu berücksichtigen ist, so reduziert sich die Unternehmenswertberechnung auf die Formel der ewigen Rente, wobei E nun den konstanten (uniformen) Unternehmensertrag repräsentiert:126 (2) Da einerseits die explizite Berücksichtigung sämtlicher zukünftiger Planungsperioden praktisch unmöglich ist, aber andererseits die in der Praxis zuweilen zu beobachtende Verwendung des „Rentenmodells“ die Komplexität zu stark reduziert, kann das Phasenmodell des Instituts der Wirtschaftsprüfer (IdW) als praxisorientierter Kompromiss zwischen analytischer und pauschaler Methode betrachtet werden.127 Hierbei wird der Prognosezeitraum in zwei Phasen mit abnehmender Prognosegenauigkeit unterteilt. Diese Aufteilung wird vorgenommen, da sich die voraussichtliche Entwicklung des zu bewertenden Unternehmens für einen naheliegenden und überschaubaren Zeitraum wesentlich einfacher und genauer prognostizieren lässt als für einen weiter in der Zukunft liegenden Zeitraum.128 Die erste Phase („Nähere Phase“) umfasst einen überschaubaren Zeitraum von drei bis fünf Jahren, für die eine detaillierte Planung der relevanten Erfolgsgrößen erstellt wird. In der sich anschließenden zweiten Phase („Fernere Phase“) erfolgt eine Fortschreibung der finanziellen Überschüsse der näheren Phase. Je nach vorgefundener Situation wird entweder von einer pauschalen Fortführung der Planungsrechnungen auf einem bestimmten Niveau ausgegangen oder eine konstante Wachstumsrate bzw. ein bestimmter Restwert angenommen. 129 125 Vgl. Wameling, Hubertus 2004, S. 67. 126 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 52. 127 Vgl. Serfling, Klaus/Pape, Ulrich 1995b, S. 942. 128 Vgl. Wameling, Hubertus 2004, S. 69. 129 Vgl. Peemöller, Volker H./Kunowski, Stefan 2005, S. 230. |

Kein Hinweis auf die Quelle. |

|

| [8.] Rp/Fragment 047 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:25:19 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 47, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 25-26, Zeilen: 25: 20 ff.; 26: 1 ff. |

|---|---|

| [Je nach vorgefundener Situation wird entweder von einer pauschalen Fortführung der Planungsrechnungen auf einem bestimmten Niveau ausgegangen oder es wird eine konstante Wachstumsrate bzw. ein bestimmter] Restwert angenommen.175 Der Unternehmenswert auf Grundlage des Phasenmodells des IDW ergibt sich aus der folgenden Berechnungsformel:176

Die folgenden Ausführen [sic] beschäftigen sich mit den Überlegungen zu den relevanten Ertragsgrößen des Ertragswertverfahrens, anschließend wird der Kalkulationszinssatz abgeleitet. 4.2.3.1 Erfolgsgrößen Im Laufe der Zeit haben sich in der Literatur und der Bewertungspraxis unterschiedliche Ertragsbegriffe entwickelt. Abhängig von der jeweils definierten Erfolgsgröße ergeben sich für das Ertragswertverfahren unterschiedliche Ausprägungen.177 Im Rahmen des Ertragswertverfahrens werden zur Messung der finanziellen Zukunftserträge folgende Ertragsbegriffe unterschieden:178 • Netto-Cashflows beim (potenziellen) Eigner • Netto-Ausschüttungen aus dem Unternehmen • Einzahlungsüberschüsse des Unternehmens • Periodenerfolge des Unternehmens • Residualgewinne des Unternehmens Während alle übrigen Definitionen mehr oder weniger starke Vereinfachungen darstellen, repräsentieren aus theoretischer Sicht allein die Netto-Cashflows (NCF) beim (potenziellen) [Investor den richtigen Ertragswertbegriff.179] 175 Vgl. Peemöller, V. / Kunowski, S. (Ertragswertverfahren) 2005, S. 230 176 Vgl. Mandl, G. / Rabel, K. (Grundlagen) 2005, S. 59 177 Vgl. Mandl. G. / Rabel, K. (Grundlagen) 2005, S. 53 178 Vgl. Seppelfricke, P. (Unternehmensbewertung) 2005, S. 30 179 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 33 |

Je nach vorgefundener Situation wird entweder von einer pauschalen Fortführung der Planungsrechnungen auf einem bestimmten Niveau ausgegangen oder eine konstante Wachstumsrate bzw. ein bestimmter Restwert angenommen. 129 Der Unternehmenswert auf Grundlage des Phasenmodells des IdW ergibt sich dann aus folgender Berechnungsformel:130

Im Folgenden werden zunächst einige Überlegungen zu den relevanten Erfolgsgrößen des Ertragswertverfahrens angestellt, bevor anschließend der Kalkulationszinssatz abgeleitet wird. [Seite 26] 2.1.2.2 Ertragsgrößen im Ertragswertverfahren Literatur und Bewertungspraxis haben im Laufe der Zeit unterschiedliche Ertragsbegriffe entwickelt. In Abhängigkeit von der jeweils definierten Erfolgsgröße ergeben sich dann unterschiedliche Ausprägungen des Ertragswertverfahrens.131 Zur Messung der finanziellen Zukunftserträge im Rahmen des Ertragswertverfahrens werden insbesondere folgende Ertragsbegriffe unterschieden:132 • Netto-Cashflows beim (potenziellen) Eigner • Netto-Ausschüttungen aus dem Unternehmen • Einzahlungsüberschüsse des Unternehmens • Periodenerfolge des Unternehmens • Residualgewinne des Unternehmens. Aus theoretischer Sicht repräsentieren allein die Netto-Cashflows (NCF) beim (potenziellen) Investor den richtigen Ertragsbegriff, während alle übrigen Definitionen mehr oder weniger starke Vereinfachungen im Vergleich zu diesem theoretisch richtigen Ertragsbegriff darstellen.133 129 Vgl. Peemöller, Volker H./Kunowski, Stefan 2005, S. 230. 130 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 59, mit CVT = ET+1/i. 131 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 53. 132 Vgl. Seppelfricke, Peter 2005, S. 30; Mandl, Gerwald/Rabel, Klaus 1997, S. 33. 133 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 33. |

Kein Hinweis auf die Quelle. |

|

| [9.] Rp/Fragment 048 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:26:00 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 48, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 26-27, Zeilen: 26: 13 ff.; 27: 1 ff. |

|---|---|

| [Während alle übrigen Definitionen mehr oder weniger starke Vereinfachungen darstellen, repräsentieren aus theoretischer Sicht allein die Netto-Cashflows (NCF) beim (potenziellen)] Investor den richtigen Ertragswertbegriff.179 Abhängig vom Bewertungsanlass und dem gewünschten Grad der Komplexitätsreduktion der Bewertung ist zu entscheiden, welcher Ertragsbegriff in einer konkreten Bewertungssituation Anwendung findet.180 Diese Arbeit beschränkt sich in der Darstellung auf die in der Bewertungspraxis gängigen Ertragsbegriffe „Netto-Cashflows beim Eigner“, „Netto-Ausschüttungen aus dem Unternehmen“ und „Ertragsüberschüsse des Unternehmens“.181

Als periodenspezifischer Saldo aller zu erwarteten Zu- und Abflüsse beim (potenziellen) Eigentümer, die ihm durch eine Entscheidung für den Kauf bzw. Fortführung des Unternehmens erwachsen würden, werden die Netto-Cashflows definiert. Diese weite Bewertung umfasst damit nicht nur Zahlungsströme zwischen Unternehmen und Eigner, sondern auch Zahlungen zwischen dem Unternehmen und Dritten, die ursächlich mit dem Bewertungsobjekt in Zusammenhang stehen wie etwa persönliche Steuern und/oder Synergieeffekte bei anderen Unternehmen des Eigentümers („externe Synergien“).182 Alternativ kann der Ertragswert auch auf Basis von Netto-Ausschüttungen aus dem Unternehmen ermittelt werden. Bei diesem Konzept wird das Unternehmen einer isolierten Betrachtung unterzogen („stand-alone“-Betrachtung) In diesem Bewertungskalkül bleiben externe Synergien, die der Eigner bei anderen Unternehmen realisiert, unberücksichtigt. Somit sind in diesem Modell nur die Zahlungen zwischen Unternehmen und Eigentümer, allenfalls erweitert um persönliche Steuern des Eigentümers, bewertungsrelevant.183 Ebenso wie die oben erläuterten Netto-Cashflows erfordert die Ermittlung der Netto-Ausschüttungen ein ähnlich umfangreiches Planungsszenario.184 Besonders geeignet ist die Bewertung auf Basis der Netto-Ausschüttungen des Unternehmens für Bewertungsanlässe, bei denen das [Unternehmen nach dem Erwerb unverändert fortgeführt wird.185] 179 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 33 180 Vgl. Seppelfricke, P (Unternehmensbewertung) 2005, S. 30 181 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 122 182 Vgl. Mandl, G. / Rabel, K. (Grundlagen) 2005, S. 53 183 Vgl. Seppelfricke, P (Unternehmensbewertung) 2005, S. 31 184 Vgl. Mandl, G. / Rabel, K. (Grundlagen) 2005, S. 54 185 Vgl. Seppelfricke, P (Unternehmensbewertung) 2005, S. 31 |

Aus theoretischer Sicht repräsentieren allein die Netto-Cashflows (NCF) beim (potenziellen) Investor den richtigen Ertragsbegriff, während alle übrigen Definitionen mehr oder weniger starke Vereinfachungen im Vergleich zu diesem theoretisch richtigen Ertragsbegriff darstellen.133 Welcher Ertragsbegriff in einer konkreten Bewertungssituation Verwendung findet, ist abhängig vom Bewertungsanlass und dem gewünschten Grad der Komplexitätsreduktion der Bewertung.134 Um den Rahmen dieser Arbeit nicht zu sprengen, beschränken sich die folgenden Ausführungen auf die Darstellung der Ertragsbegriffe „Netto-Cashflows beim Eigner“, „Netto-Ausschüttungen aus dem Unternehmen“ und „Einzahlungsüberschüsse des Unternehmens“.135

Die Netto-Cashflows werden als periodenspezifischer Saldo aller erwarteten Zu- und Abflüsse beim (potenziellen) Eigentümer definiert, die ihm durch eine Entscheidung für den Kauf bzw. die Fortführung des Unternehmens erwachsen würden. Damit umfasst diese weite Definition nicht nur Zahlungsströme zwischen Unternehmen und Eigner, sondern auch Zahlungen zwischen dem Unternehmen und Dritten, die ursächlich mit dem Bewertungsobjekt in Zusammenhang stehen, wie etwa persönliche Steuern und [sic] oder Synergie- [Seite 27] effekte bei anderen Unternehmen des Eigentümers („externe“ Synergien).136 Alternativ kann der Ertragswert auch auf Basis von Netto-Ausschüttungen aus dem Unternehmen ermittelt werden. Bei diesem Konzept wird das Unternehmen einer isolierten Betrachtung unterzogen („stand-alone“-Betrachtung). Externe Synergien, die der Eigner bei anderen Unternehmen realisiert, bleiben in diesem Bewertungskalkül unberücksichtigt. Bewertungsrelevant sind in diesem Modell daher nur die Zahlungen zwischen Unternehmen und Eigentümer, allenfalls erweitert um persönliche Steuern des Eigners.137 Die Ermittlung der Netto-Ausschüttungen des Unternehmens erfordert ein ähnlich umfangreiches Planungsszenario wie die oben erläuterten Netto-Cashflows.138 Nach Ansicht von Seppelfricke eignen sich die Netto-Ausschüttungen insbesondere für Bewertungsanlässe, bei denen das Bewertungsobjekt nach dem Erwerb unverändert fortgeführt wird.139 131 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 53. 132 Vgl. Seppelfricke, Peter 2005, S. 30; Mandl, Gerwald/Rabel, Klaus 1997, S. 33. 133 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 33. 134 Vgl. Seppelfricke, Peter 2005, S. 30. 135 [...] Vgl. hierzu Mandl, Gerwald/Rabel, Klaus 1997, S. 122 ff. 136 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 53 f. [...] 137 Vgl. Seppelfricke, Peter 2005, S. 31. 138 Vgl. Mandl, Gerwald/Rabel, Klaus 2005, S. 54. 139 Vgl. Seppelfricke, Peter 2005, S. 31. |

Kein Hinweis auf die Quelle. |

|

| [10.] Rp/Fragment 049 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:27:30 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 49, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 27-28, Zeilen: 27: 11 ff.; 28: 1 ff. |

|---|---|

| [Besonders geeignet ist die Bewertung auf Basis der Netto-Ausschüttungen des Unternehmens für Bewertungsanlässe, bei denen das] Unternehmen nach dem Erwerb unverändert fortgeführt wird.185 Bezogen auf kleine und mittelständische Unternehmen, die nach dem Kauf durch das Ausscheiden des bisherigen prägenden Unternehmers und den Eintritt eines neuen prägenden Unternehmers einem Strukturbruch unterliegen, muss die Anwendbarkeit der Ertragswertermittlung auf Basis von Netto-Ausschüttungen als sehr eingeschränkt bezeichnet werden.186

Bei der Unternehmenswertermittlung auf Grundlage des Ertragsbegriffs Einzahlungsüberschüsse des Unternehmens verengt sich der Blickwinkel des Bewerters ausschließlich auf das zu bewertende Unternehmen.187 Als Ergebnis einer reinen Liquiditätsbetrachtung ergeben sich die Einzahlungsüberschüsse des Unternehmens als Saldogröße aus prognostizierten Einzahlungen und Auszahlungen pro Periode. Alle zu erwartenden Zahlungsströme zwischen dem zu bewertenden Unternehmen und Dritten sind in die Ermittlung einzubeziehen, während alle Zahlungen zwischen Unternehmen und Eigentümer unberücksichtigt bleiben, weil gerade deren (maximale) Höhe aus dem Saldo der beiden übrigen Zahlungsströme abgeleitet werden soll.188 Mit dem in Abbildung 13 dargestellten Schema können die Einzahlungsüberschüsse ermittelt werden. 185 Vgl. Seppelfricke, P (Unternehmensbewertung) 2005, S. 31 186 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 210 ff. 187 Vgl. Seppelfricke, P (Unternehmensbewertung) 2005, S. 31 188 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 116 |

Nach Ansicht von Seppelfricke eignen sich die Netto-Ausschüttungen insbesondere für Bewertungsanlässe, bei denen das Bewertungsobjekt nach dem Erwerb unverändert fortgeführt wird.139 Die Anwendbarkeit auf die hier betrachtete Zielgruppe der personenbezogenen KMU muss daher als sehr eingeschränkt bezeichnet werden, da es nach dem Kauf eines KMU durch das Ausscheiden des bisherigen prägenden Unternehmers und den Eintritt des neuen prägenden Unternehmers automatisch zu einem vorhersehbaren Strukturbruch kommt.140

Wird bei der Unternehmenswertermittlung der Ertragsbegriff Einzahlungsüberschüsse des Unternehmens verwendet, verengt sich der Blickwinkel des Bewerters auf das zu bewertende Unternehmen.141 Die Einzahlungsüberschüsse des Unternehmens sind das Ergebnis einer reinen Liquiditätsbetrachtung und ergeben sich als Saldogröße von prognostizierten Einzahlungen und Auszahlungen pro Periode. Als bewertungsrelevant sind dabei grundsätzlich alle zu erwartenden Zahlungsströme zwischen dem zu bewertenden Unternehmen und Dritten in die Ermittlung einzubeziehen, während alle Zahlungen zwischen Unternehmen und Eigner ausgeklammert werden, da gerade deren [Seite 28] (maximale) Höhe aus dem Saldo der beiden übrigen Zahlungsströme abgeleitet werden soll.142 Die Einzahlungsüberschüsse können mit dem in der folgenden Abb. 9 enthaltenen Schema ermittelt werden. 139 Vgl. Seppelfricke, Peter 2005, S. 31. 140 Vgl. Behringer, Stefan 2004, S. 184 f. 141 Vgl. Seppelfricke, Peter 2005, S. 31. 142 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 116. |

Kein Hinweis auf die Quelle, der Rp Satz für Satz und Fußnote für Fußnote folgt. Die meisten Sätze werden umgestellt, ohne dabei ihren Sinn zu verändern. |

|

| [11.] Rp/Fragment 050 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:29:32 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

Kein Hinweis auf die Quelle. Aus dem Verweis "Quelle: Mandl/Rabel" wird "Vgl. Mandl, G. / Rabel, K.". |

|

| [12.] Rp/Fragment 051 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:33:45 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

Kein Hinweis auf die Quelle. Aus "Quelle: in Anlehnung an Peemöller/Kunowski" wird "Vgl. Peemöller, V. / Kunowski". |

|

| [13.] Rp/Fragment 052 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:37:32 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 52, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 30-31, Zeilen: 30: 1 ff.; 31: 1 ff. |

|---|---|

| [Eine andere Form der Risikoadjustierung kann dadurch erfolgen, dass man die Erwartungswerte der künftigen Erfolgsströme unverändert lässt und stattdessen den Basiszinssatz um einen Risikozuschlag] erweitert (Risikozuschlagsmethode bzw. Zinszuschlagsmethode).194 Die Risikozuschlagsmethode wird in der Bewertungspraxis bevorzugt, weil sie den Vorteil aufweist, dass sie sich auf empirisch beobachtbares Verhalten stützen kann und zudem eine marktorientierte Vorgehensweise (z.B. nach den Grundsätzen des CAPM195) bei der Bemessung von Risikozuschlägen erlaubt.196 Der Rückgriff auf Kapitalmarktpreisbildungsmodelle (z. B. CAPM) dient nach Auffassung des IDW nur als Orientierungshilfe. Die einzelfallbezogene und unternehmensindividuelle Risikoeinschätzung des Bewerters kann damit nicht ersetzt werden.197 Wird in der Bewertungspraxis der Risikozuschlag auf der Grundlage von Ermessen, Erfahrung oder nach allgemeiner Übung festgelegt, so kann der Ansatz grundsätzlich nicht überprüft werden.198

Für die Phase 2 (Phase der ewigen Rente) ist bei der Ermittlung des Kalkulationszinssatzes unter Umständen noch ein Inflations- bzw. Wachstumsabschlag zu berücksichtigen. Dieser Ansatz kann jedoch in Zeiten niedriger Inflationsraten unterbleiben, weil im landesüblichen Zinssatz bereits eine Geldentwertung berücksichtigt ist. Grundsätzlich wird davon ausgegangen, dass das Bewertungsobjekt sich in der Phase 2 in einem Gleichgewichtszustand befindet. Wird dennoch von einem vorsichtigen Wachstum ausgegangen, tritt an die Stelle des Inflationsabschlags ein Wachstumsabschlag, der sowohl inflationäre Entwicklungen als auch Wachstumsbestrebungen umfasst.199 Im Rahmen der subjektiven Unternehmenswertermittlung richtet sich die Bestimmung des Kapitalisierungszinssatzes stärker nach den individuellen Verhältnissen des Investors. Maßgeblich sind dabei seine persönlichen Renditeerwartungen und subjektiven Risikoeinschätzungen. Trotzdem ist auch in diesem Fall die Berücksichtigung der Laufzeit- und Steueräquivalenz sowie ggfs. ein Wachstumsabschlag in der zweiten Phase der Bewertung [erforderlich.200] 194 Vgl. Serf, C. (Ertragswertverfahren) 2005, S. 173 195 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 134 ff. 196 Vgl. IDW S. 1 n.F. (Grundsätze) 2008, S. 18 197 Vgl. Serf, C. (Ertragswertverfahren) 2005, S. 174 l98 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 227 199 Vgl. Peemöller, V. / Kunowski, S. (Ertragswertverfahren) 2005, S. 240 200 Vgl. Serf, C. (Ertragswertverfahren) 2005, S. 178 ff. |

Zum anderen kann die Risikoadjustierung dadurch erfolgen, dass man die Erwartungswerte der künftigen Erfolgsströme unverändert lässt und stattdessen den Basiszinssatz um einen Risikozuschlag erweitert (Risikozuschlagsmethode bzw. Zinszuschlagsmethode).150 Die nationale und internationale Bewertungspraxis bevorzugt die Risikozuschlagsmethode, die den Vorteil aufweist, dass sie sich auf empirisch beobachtbares Verhalten stützen kann und zudem eine marktorientierte Vorgehensweise (z. B. nach den Grundsätzen des CAPM151) bei der Bemessung von Risikozuschlägen erlaubt.152 Nach Auffassung des IDW dient der Rückgriff auf Kapitalmarktpreisbildungsmodelle wie bspw. das CAPM lediglich als Orientierungshilfe, die die einzelfallbezogene, unternehmensindividuelle Risikoeinschätzung des Wirtschaftsprüfers als Bewerter nicht ersetzen kann.153 In der Praxis wird der Risikozuschlag vom Bewerter daher auf der Grundlage von Ermessen, Erfahrung oder nach allgemeiner Übung festgelegt und kann daher grundsätzlich nicht nachgeprüft werden.154

[...] Bei der Ermittlung des Kalkulationszinssatzes der Phase der ewigen Rente (Phase 2) ist u. U. noch ein Inflations- bzw. Wachstumsabschlag zu berücksichtigen. In Zeiten niedriger Inflationsraten unterbleibt der Ansatz eines Inflationsabschlags, da die Geldentwertung bereits im landesüblichen Zinssatz enthalten ist. Grundsätzlich wird davon ausgegangen, dass sich das Bewertungsobjekt in der Phase 2 in einem Gleichgewichtszustand befindet. Wird dennoch von einem vorsichtigen Wachstum ausgegangen, tritt an die Stelle des Inflationsabschlags ein Wachstumsabschlag, der sowohl inflationäre Entwicklungen als auch Wachstumsbestrebungen umfasst.156 Die Bestimmung des Kapitalisierungszinssatzes im Rahmen der subjektiven Unternehmenswertermittlung richtet sich stärker nach den individuellen [Seite 31] Verhältnissen des Investors. Hierbei sind seine persönlichen Renditeerwartungen und subjektive Risikoeinschätzung maßgeblich. Allerdings ist auch in diesem Fall die Berücksichtigung der Laufzeit- und Steueräquivalenz sowie ggf. ein Wachstumsabschlag in der zweiten Phase der Bewertung erforderlich.157 150 Vgl. Serf, Christoph 2005, S. 173. 151 Vgl. zum CAPM (Capital Asset Pricing Model) die Ausführungen im Kapitel 2.1.3.2.2.2. 152 Vgl. IDW S 1, 2000, S. 834. 153 Vgl. Serf, Christoph 2005, S. 174. 154 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 227. 156 Vgl. Peemöller, Volker H./Kunowski, Stefan 2005, S. 240. 157 Vgl. Serf, Christoph 2005, S. 178 f. |

Kein Hinweis auf die Quelle. |

|

| [14.] Rp/Fragment 053 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:39:04 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 53, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 31-32, Zeilen: 31: 2 ff., 32: 1 ff. |

|---|---|

| [Trotzdem ist auch in diesem Fall die Berücksichtigung der Laufzeit- und Steueräquivalenz sowie ggfs. ein Wachstumsabschlag in der zweiten Phase der Bewertung] erforderlich.200 In der Bewertungspraxis werden anstelle des risikolosen Basiszinssatzes häufig individuelle Hurdle Rates, Durchschnittsrenditen branchengleicher Unternehmen und Zinssätze von ablösbaren Krediten als Vergleichsmaßstab verwendet.201 In diesem Fall ist der so errechnete Zinssatz um einen Risikozuschlag zu erhöhen, der die Risikoäquivalenz herstellt,202 und zudem um den individuellen Steuersatz des Investors (Einkommensteuer, Solidaritätszuschlag und ggfs. Kirchensteuer) zu kürzen.203

4.2.5 Discounted Cashflow-Verfahren 4.2.5.1 Einleitung Die Diskontierung zukünftiger Einzahlungsüberschüsse (Cashflows) mit den Kapitalkosten des Unternehmens ist das charakteristische Merkmal der Discounted Cashflow-Verfahren (DCF-Verfahren) zur Unternehmensbewertung.204 Ausgehend vom betriebsnotwendigen Vermögen werden die Cashflows durch eine Vergangenheitsbereinigung und einen mehrstufigen Planungsprozess prognostiziert.205 Wie beim Ertragswertverfahren wird der Planungszeitraum in eine Detailplanungsphase (Phase 1) und in eine Restwertphase (Phase 2) in Form einer ewigen Rente unterteilt.206 Bestimmend für die Höhe des Diskontsatzes sind die Renditeforderungen des Kapitalgebers, die aus kapitalmarkttheoretischen Modellen, wie zum Beispiel dem Capital Asset Pricing Model (CAPM), gewonnen werden.207 Auf den investitions- und kapitalmarkttheoretischen [Grundlagen der Neoklassik aufbauend, werden im Rahmen der DCF-Methode die Erkenntnisse der dynamischen Investitionskalküle auf die Bewertung ganzer Unternehmen übertragen.208] 200 Vgl. Serf, C. (Ertragswertverfahren) 2005, S. 178 ff. 201 Vgl. Peemöller, V. / Kunowski, S. (Ertragswertverfahren) 2005, S. 241 202 Vgl. Schultze, W. (Methoden) 2003, S. 476 203 Vgl. Serf, C. (Ertragswertverfahren) 2005, S. 179 204 Vgl. Pape, U. (Unternehmensführung) 2004, S. 96 205 Vgl. Nüsser, S./ Nacken, G. (Kauf und Verkauf) 2005, S. 36 206 Vgl. IDW (Unternehmensbewertung) 2008, S. 26 207 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 286 208 Vgl. Pape, U. (Unternehmensführung) 2004, S. 96 |

Allerdings ist auch in diesem Fall die Berücksichtigung der Laufzeit- und Steueräquivalenz sowie ggf. ein Wachstumsabschlag in der zweiten Phase der Bewertung erforderlich.157 Anstelle des risikolosen Basiszinssatzes werden in der Bewertungspraxis regelmäßig individuelle Hurdle Rates, Durchschnittsrenditen branchengleicher Unternehmen und Zinssätze von ablösbaren Krediten als Vergleichsmaßstab verwendet.158 Der so gewonnene Zinssatz ist um einen Risikozuschlag zu erhöhen, der die Risikoäquivalenz herstellt,159 und zudem um den individuellen Steuersatz des Investors (Einkommensteuer, Solidaritätszuschlag, ggf. Kirchensteuer) zu kürzen.160

2.1.3 Discounted Cash-flow-Verfahren 2.1.3.1 Konzeption und Systematisierung der DCF-Verfahren Charakteristisches Merkmal der DCF-Methoden ist die Diskontierung zukünftiger Einzahlungsüberschüsse (Cash Flows) mit den Kapitalkosten des Unternehmens. 161 Die Cash Flows (CF) werden, ausgehend vom betriebsnotwendigen Vermögen, durch eine Vergangenheitsbereinigung und einen mehrstufigen Planungsprozess prognostiziert.162 Der Planungszeitraum wird, wie auch beim Ertragswertverfahren, in zwei Phasen [Detailplanungsphase und Restwert (RW) in Form einer ewigen Rente]163 unterteilt. [...] Für die Höhe des Diskontierungssatzes sind die Renditeforderungen der Kapitalgeber bestimmend, wobei die Renditeforderungen der Eigenkapitalgeber aus kapitalmarkttheoretischen Modellen, wie z. B. dem Capital Asset Pricing Model (CAPM), gewonnen werden.164 Aufbauend auf den investitions- und [Seite 32] kapitalmarkttheoretischen Grundlagen der Neoklassik werden im Rahmen der DCF-Methode die Erkenntnisse der dynamischen Investitionskalküle auf die Bewertung ganzer Unternehmen übertragen.165 157 Vgl. Serf, Christoph 2005, S. 178 f. 158 Vgl. Peemöller, Volker H./Kunowski, Stefan 2005, S. 241; Schultze, Wolfgang 2003, S. 476. 159 Vgl. Schultze, Wolfgang 2003, S. 476. 160 Vgl. Serf, Christoph 2005, S. 179. 161 Vgl. Pape, Ulrich 2004, S. 96. 162 Vgl. Nüsser, Stefan/Nacken, Gert 2005, S. 36. 163 Vgl. Kapitel 2.1.2.1 164 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 286. 165 Vgl. Pape, Ulrich 2004, S. 96. |

Kein Hinweis auf die Quelle. |

|

| [15.] Rp/Fragment 054 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:40:00 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 54, Zeilen: 1 ff. (ganze Seite, aber ohne Grafik) |

Quelle: Laurenz 2006 Seite(n): 31-32, Zeilen: 31: letzte Zeile; 32: 1 ff. |

|---|---|

| [Auf den investitions- und kapitalmarkttheoretischen] Grundlagen der Neoklassik aufbauend, werden im Rahmen der DCF-Methode die Erkenntnisse der dynamischen Investitionskalküle auf die Bewertung ganzer Unternehmen übertragen.208 Die Ermittlung des Marktwertes des Eigenkapitals des Bewertungsobjekts („Shareholder Value“) ist das Ziel der DCF-Methode.209 Je nach Definition der bewertungsrelevanten Cashflows und der anzuwendenden Diskontierungssätze haben sich in den vergangenen Jahren in der Literatur und in der Praxis unterschiedliche DCF-Verfahren entwickelt, die in der nachfolgenden Abbildung 15 dargestellt werden.

[Abbildung] Abbildung 15: Systematisierung der DCF-Verfahren210 Der Entity-Ansatz (Bruttokapitalisierung) und der Equity-Ansatz (Nettokapitalisierung) unterscheiden sich in der unterschiedlichen Berücksichtigung der Zahlungsströme an die [Fremdkapitalgeber.] 208 Vgl. Pape, U. (Unternehmensführung) 2004, S. 96 209 Vgl. Krag, J. / Kasperzak. R. (Grundzüge) 2000, S. 84 ff. 210 Eigene Darstellung in Anlehnung an Ballwieser, W. (Unternehmensbewertung) 2007, S. 116 |

Aufbauend auf den investitions- und

[Seite 32] kapitalmarkttheoretischen Grundlagen der Neoklassik werden im Rahmen der DCF-Methode die Erkenntnisse der dynamischen Investitionskalküle auf die Bewertung ganzer Unternehmen übertragen.165 Ziel der DCF-Methode ist die Ermittlung des Marktwertes des Eigenkapitals des Bewertungsobjekts, der auch als „Shareholder Value“ bezeichnet wird.166 Im Laufe der Zeit haben sich in Literatur und Praxis unterschiedliche DCF-Verfahren entwickelt, die je nach Definition der bewertungsrelevanten Cash Flows und der anzuwendenden Diskontierungssätze differieren. Die verschiedenen Varianten der DCF-Methode, die unter bestimmten Voraussetzungen zum selben Unternehmenswert führen,167 können der nachstehenden Abbildung entnommen werden. [Abbildung] Abb. 11: Discounted Cashflow-Varianten. Quelle: in Anlehnung an Schultze (2003), S. 360. Die Unterscheidung zwischen der Bruttokapitalisierung (Entity-Ansatz) und Nettokapitalisierung (Equity-Ansatz) resultiert aus der unterschiedlichen Berücksichtigung der Zahlungsströme an die Fremdkapitalgeber. 165 Vgl. Pape, Ulrich 2004, S. 96. 166 Vgl. Krag, Joachim/Kasperzak, Rainer 2000, S. 84 f. 167 Vgl. ausführlich Ernst, Dietmar/Schneider, Sonja/Thielen, Bjoern 2006, S. 27ff. |

Kein Hinweis auf die Quelle. Die eingefügten Abbildungen unterscheiden sich. |

|

| [16.] Rp/Fragment 055 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:40:58 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 55, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 32-33, Zeilen: 32: 16 ff., 33: 1 ff. |

|---|---|

| [Der Entity-Ansatz (Bruttokapitalisierung) und der Equity-Ansatz (Nettokapitalisierung) unterscheiden sich in der unterschiedlichen Berücksichtigung der Zahlungsströme an die] Fremdkapitalgeber. Bei der Bruttokapitalisierung wird zunächst der Bruttounternehmenswert (Marktwert des Gesamtkapitals), der sich aus den Marktwerten des Eigenkapitals, des Fremdkapitals und des nicht betriebsnotwendigen Vermögens zusammensetzt, ermittelt. Dieser Wert ist unabhängig von der Finanzstruktur des Unternehmens, so dass ein Cashflow zu diskontieren ist, der die erwarteten Zahlungen an die Eigen- und Fremdkapitalgeber umfasst. In einem zweiten Schritt wird dieser Bruttounternehmenswert um den Marktwert des Fremdkapitals vermindert.211

Dagegen wird beim Equity-Ansatz (Nettokapitalisierung) der rechnerische Wert des Eigenkapitals auf direktem Wege ermittelt, in dem die zu erwartenden, nur den Eigenkapitalgebern zustehenden Cashflows (Dividenden, Entnahmen, Ausschüttungen u.s.w.), auf den Bewertungsstichtag abgezinst werden. Dabei wird die risikoäquivalente Renditeforderung der Eigentümer als Kapitalisierungszins verwendet. Obwohl damit der Equity-Ansatz dem weit verbreiteten Ertragswertverfahren sehr ähnlich ist, konnte dieses Verfahren weder in der Theorie noch in der Praxis der deutschen Unternehmensbewertung größere Bedeutung erlangen.212 Der Entity-Ansatz differenziert sich mit dem WACC-Ansatz und dem APV-Ansatz in zwei verschiedenen Ausprägungen, die sich durch die Definition der zu diskontierenden Zahlungsgröße, durch die Ermittlung des zur Diskontierung verwendeten Kapitalkostensatzes sowie durch die Erfassung der verschuldungsbedingten Steuerersparnis zeigt.213 4.2.5.2 Weighted Average Cost of Capital-Ansatz (WACC-Ansatz) Im Rahmen der DCF-Methoden dominiert in der Praxis der Unternehmensbewertung der WACC-Ansatz. Die folgenden Ausführungen konzentrieren sich daher auf diese Variante und [lassen sich aufgrund der Ähnlichkeit der einzelnen Varianten auch auf die anderen DCF-Verfahren übertragen.214] 211 Vgl. Nowak, Karsten (Unternehmensbewertung) 2003, S. 27 212 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 134 213 Vgl. Pape, U. (Unternehmensführung) 2004, S. 98 214 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 136 |

Die Unterscheidung zwischen der Bruttokapitalisierung (Entity-Ansatz) und Nettokapitalisierung (Equity-Ansatz) resultiert aus der unterschiedlichen Berücksichtigung der Zahlungsströme an die Fremdkapitalgeber. Bei der Bruttokapitalisierung wird der Unternehmenswert in einem zweistufigen Verfahren ermittelt. In einem ersten Schritt wird zunächst der Bruttounternehmenswert (Marktwert des Gesamtkapitals) berechnet, der sich aus den Marktwerten des Eigenkapitals, des Fremdkapitals sowie des nicht betriebsnotwendigen Vermögens zusammensetzt. Der Bruttounternehmenswert ist unabhängig von der Finanzierungsstruktur des Unternehmens, so dass ein Cash Flow zu diskontieren ist, der die erwarteten Zahlungen an die Eigen- und Fremdkapitalgeber

[Seite 33] umfasst. Um den gesuchten Unternehmenswert zu ermitteln, wird der Bruttounternehmenswert in einem zweiten Schritt um den Marktwert des Fremdkapitals vermindert.168 Im Gegensatz zum Entity-Ansatz ermittelt der Equity-Ansatz (Nettokapitalisierung) den rechnerischen Marktwert des Eigenkapitals auf direktem Wege, indem die erwarteten, nur den Eigenkapitalgebern zustehenden Cash Flows (Dividenden, Entnahmen etc.) auf den Bewertungsstichtag abgezinst werden. Als Kapitalisierungszins wird dabei die risikoäquivalente Renditeforderung der Eigentümer verwendet. Damit weist der Equity- Ansatz zwar eine enge Verwandtschaft mit dem in Deutschland weit verbreiteten Ertragswertverfahren auf, konnte jedoch weder in der Theorie noch in der Praxis der Unternehmensbewertung eine größere Bedeutung erlangen.169 Innerhalb des Entity-Ansatzes lassen sich drei Ausprägungen differenzieren: der TCF-Ansatz, der WACC-Ansatz und der APV-Ansatz. Die einzelnen Varianten unterscheiden sich durch die Definition der zu diskontierenden Zahlungsgröße, durch die Ermittlung des zur Diskontierung verwendeten Kapitalkostensatzes sowie durch die Erfassung der verschuldungsbedingten Steuerersparnis (sog. Tax Shield).170 2.1.3.2 Der Unternehmenswert nach dem WACC-Ansatz In der Praxis der Unternehmensbewertung dominiert im Rahmen der DCF-Methode der WACC-Ansatz. Daher konzentrieren sich die folgenden Ausführungen auf diese Variante. Aufgrund der Ähnlichkeit der einzelnen Varianten lassen sich die Aussagen aber auch auf die anderen DCF-Ansätze übertragen.171 168 Vgl. Nowak, Karsten 2003, S. 27. 169 Vgl. Behringer, Stefan 2004, S. 101. 170 Vgl. Pape, Ulrich 2004, S. 98. 171 Vgl. Behringer, Stefan 2004, S. 102. |

Kein Hinweis auf die Quelle, die teils wörtlich, teils gekürzt übernommen wird. Bei der Übernahme von Fußnote 211 (= Fußnote 168 bei Laurenz) vergisst Rp, den Vornamen abzukürzen. |

|

| [17.] Rp/Fragment 056 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:41:45 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 56, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 33-34, Zeilen: 33: 20 ff.; 34: 1 ff. |

|---|---|

| [Die folgenden Ausführungen konzentrieren sich daher auf diese Variante und] lassen sich aufgrund der Ähnlichkeit der einzelnen Varianten auch auf die anderen DCF-Verfahren übertragen.214

4.2.5.2.1 Berechnung des Free Cashflows (FCF) Beim WACC-Ansatz im Rahmen der DCF-Verfahren entspricht der Free Cashflow den Einzahlungsüberschüssen aus dem operativen Bereich des Bewertungsobjektes nach Durchführung von vorteilhaften Investitionen in das Anlage- und Umlaufvermögen und vor Berücksichtigung der Fremdfinanzierung des Unternehmens. Es wird also eine vollständige Eigenfinanzierung des zu bewertenden Unternehmens unterstellt.215 Vom betrieblichen Cashflow unterscheidet sich der im DCF-Verfahren verwendete Free Cashflow dadurch, dass dessen betrieblich bereits disponierte Bestandteile wieder eliminiert werden.216 Die Plan-Gewinn- und Verlustrechnung und die Plan-Bilanz dienen als Basis für die Ermittlung des Cashflows, der grundsätzlich auf direktem oder indirektem Weg ermittelt werden kann.217 Bei der direkten Methode ergibt sich der Cashflow unmittelbar als Saldo der betrieblichen Einzahlungen und der entsprechenden Auszahlungen aus der laufenden Unternehmenstätigkeit während der Cashflow bei der indirekten Methode über die zahlungsunwirksamen Vorgänge ermittelt wird. In Deutschland wird häufig die indirekte Methode verwendet, weil bei externen Unternehmensbewertungen und -analysen eine vollständige Trennung der zahlungswirksamen von den zahlungsunwirksamen Erfolgsgrößen schwer zu realisieren ist.218 In der Abbildung 16 wird die indirekte Ermittlung des „Free Cashflow“ (FCF) dargestellt. 214 Vgl. Behringer, S. (KMU-Bewertung) 2009, S. 136 215 Vgl. Lanz, A. / Bolfing, A. (Unternehmensbewertung) 2005, S. 85 216 Vgl. Pape, U. (Unternehmensführung) 2004, S. 106 217 Vgl. Ballwieser, W. (DCF-Verfahren) 1998, S. 85 218 Vgl. Pape, U. (Unternehmensführung) 2004, S. 104 |

Daher konzentrieren sich die folgenden Ausführungen auf diese Variante. Aufgrund der Ähnlichkeit der einzelnen Varianten lassen sich die Aussagen aber auch auf die anderen DCF-Ansätze übertragen.171

2.1.3.2.1 Begriff und Ermittlung des Free Cash Flow (FCF) In Analogie zu der zu diskontierenden Ertragsgröße im Ertragswertverfahren ist im Rahmen der DCF-Verfahren zunächst ebenfalls die zu verwendende Cash Flow-Größe festzulegen.172 Beim WACC-Ansatz entspricht der Free Cash Flow den Einzahlungsüberschüssen aus dem operativen Bereich des Bewertungsobjektes nach Durchführung von vorteilhaften Investitionen in das [Seite 34] Anlage- und Umlaufvermögen und vor Berücksichtigung der Finanzierung des Unternehmens. Insoweit wird also von einer vollständigen Eigenfinanzierung des zu bewertenden Unternehmens ausgegangen.173 Der im Rahmen der DCF-Verfahren verwendete Free Cash Flow unterscheidet sich vom betrieblichen Cash Flow dadurch, dass dessen betrieblich bereits disponierte Bestandteile wieder eliminiert werden.174 Der betriebliche Cash Flow kann grundsätzlich auf direktem oder indirektem Wege ermittelt werden. Als Basis für die Ermittlung des Free Cash Flows dient die Plan-GuV sowie die Plan-Bilanz des Bewertungsobjektes.175 Während sich der Cash Flow bei der direkten Methode unmittelbar als Saldo der betrieblichen Einzahlungen und der entsprechenden Auszahlungen aus laufender Unternehmenstätigkeit ergibt, wird der Cash Flow bei der indirekten Methode über die zahlungsunwirksamen Vorgänge ermittelt. Da bei externen Unternehmensbewertungen und -analysen eine vollständige Trennung der zahlungswirksamen von den zahlungsunwirksamen Erfolgsgrößen kaum realisiert werden kann, wird in Deutschland häufig die indirekte Ermittlungsmethodik verwendet.176 Abb. 12 basiert auf dem Vorschlag von Pape zur indirekten Ermittlung des „Free Cash Flow“. 171 Vgl. Behringer, Stefan 2004, S. 102. 172 Vgl. Dreyer, Dirk 2004, S. 160. 173 Vgl. Lanz, Arnold H./Bolfing, Albert 2005, S. 85. 174 Vgl. Pape, Ulrich 2004, S. 106. 175 Vgl. Ballwieser, Wolfgang 1998, S. 85. 176 Vgl. Pape, Ulrich 2004, S. 104. |

Kein Hinweis auf die Quelle. Rp gibt Laurenz leicht gerafft wieder. |

|

| [18.] Rp/Fragment 057 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:43:14 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

Kein Hinweis auf die Quelle. Die grafische Darstellung wird von Laurenz mitsamt der Quellenangabe "in Anlehnung an Pape" übernommen. |

|

| [19.] Rp/Fragment 058 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:44:27 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 58, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 35-36, Zeilen: 35: 8 ff.; 36: 1 ff. |

|---|---|

| Der WACC-Ansatz als Formel:221

Der Marktwert des Gesamtkapitals (GKMW) vermindert um den Wert des Fremdkapitals (FKMW) ergibt den gesuchten Unternehmenswert (EKMW = Marktwert des Eigenkapitals). (6) UW = EKMW = GKMW - FKMW 4.2.5.2.2 Kapitalkosten Neben der exakten Prognose der Cashflows hat die Genauigkeit bei der Ermittlung der Kapitalkosten maßgeblichen Einfluss auf die Aussagefähigkeit der DCF-Methode. Da bei den verschiedenen Entity-Ansätzen Zahlungsüberschüsse, die allen Kapitalgebern zufließen, bewertungsrelevant sind, ist ein Mischzinssatz als Diskontierungszinssatz zu verwenden, der die Fremd- und Eigenkapitalkosten berücksichtigt.222 Die unternehmensbezogenen Kapitalkosten ergeben sich beim WACC-Ansatz aus der Kapitalstruktur. Dabei werden die Eigen- und Fremdkapitalkosten gemäß ihrem relativen Anteil am gesamten investierten Kapital des Unternehmens gewichtet. Als Wertgrundlagen dienen die Marktwerte und nicht die Buchwerte. Der so ermittelte Diskontierungszinssatz wird als WACC (Weighted Average Cost of Capital) oder auch als gewichtete Kapitalkosten bezeichnet.223 Daraus ergibt sich folgende Formel: rEK = Renditeforderung der Eigenkapitalgeber 221 Vgl. Schacht, U. / Fackler, M. (DCF-Verfahren) 2005, S. 190 222 Vgl. Pape, U. (Unternehmensführung) 2004, S. 109 223 Vgl. Ernst, D. / Schneider, S. / Thielen, B. (Unternehmensbewertungen) 2006, S. 46 |

Die Ermittlung des Unternehmenswertes nach dem WACC-Ansatz lässt sich formal durch folgenden Ausdruck darstellen:179

Der gesuchte Unternehmenswert (EKMW = Marktwert des Eigenkapitals) wird ermittelt, indem der Marktwert des Gesamtkapitals (GKMW) um den Marktwert des Fremdkapitals (FKMW) vermindert wird. (6) UW = EKMW = GKMW - FKMW 2.1.3.2.2 Bestimmung der Kapitalkosten Auf die Aussagefähigkeit der DCF-Methode wirkt, neben der exakten Prognose der Free Cash Flows, die Genauigkeit bei der Ermittlung der Kapitalkosten maßgeblich ein. Da bei den Ausprägungen des Entity-Ansatzes diejenigen Zahlungsüberschüsse als bewertungsrelevant ermittelt werden, die allen Kapitalgebern zufließen, ist als Diskontierungszinssatz ein Mischzinssatz zu verwenden, der sowohl die Eigenkapitalkosten als auch die Fremdkapitalkosten berücksichtigt.180 Beim WACC-Ansatz ergeben sich die unternehmensbezogenen Kapitalkosten aus der Kapitalstruktur, indem die Eigen- und Fremdkapitalkosten gemäß ihrem relativen Anteil am gesamten investierten Kapital des Unternehmens gewichtet werden, wobei die Gewichtung nicht auf Basis von Buchwerten, sondern auf Basis von Marktwerten erfolgt. Der auf diese Weise ermittelte Diskontierungszinssatz wird als gewichtete Kapitalkosten oder auch WACC (Weighted Average Cost of Capital) bezeichnet.181 Die rechnerische Ermittlung erfolgt anhand nachstehender Formel:182 [Seite 36] In dieser Formel bezeichnet rEK die Renditeforderung der Eigenkapitalgeber, rFK die Renditeforderung der Fremdkapitalgeber und s den Unternehmenssteuersatz. 179 Vgl. Schacht, Ulrich/Fackler, Matthias 2005, S. 190. 180 Vgl. Pape, Ulrich 2004, S. 109 f. 181 Vgl. Ernst, Dietmar/Schneider, Sonja/Thielen, Bjoern 2006, S. 46. 182 Vgl. ebenda, S. 46 f. |

Kein Hinweis auf die Quelle. |

|

| [20.] Rp/Fragment 059 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:45:05 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 59, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 36, Zeilen: 1 ff. |

|---|---|

| rFK = Renditeforderung der Fremdkapitalgeber

s = Unternehmenssteuersatz In der Bewertungspraxis ist die Umsetzung dieser Formel jedoch nicht problemlos möglich. Der Marktwert des Fremdkapitalzins lässt sich zwar relativ einfach ermitteln, aber bei der Ermittlung des Marktwertes des Eigenkapitals ergibt sich ein Zirkularitätsproblem, weil man bei der Gewichtung der Kapitalkosten den Wert des Eigenkapitals als Input benötigt. Der Marktwert des Eigenkapitals, der ja dem gesuchten Nettounternehmenswert entspricht, soll jedoch erst als Ergebnis der Unternehmensbewertung berechnet werden.224 In der Literatur werden zur Lösung dieser Problematik folgende zwei Lösungen vorgeschlagen:225 1. Festlegung einer marktwertgewichteten Zielkapitalstruktur und 2. Lösung durch das mathematische Verfahren der Iteration Die Ermittlung des Marktwerts des Eigenkapitals durch Iteration ist der methodisch korrekte Ansatz. Mit Hilfe eines Tabellenkalkulationsprogramms werden bei einer ausreichenden Anzahl an Iterationsschritten gute Ergebnisse erzielt. In der Praxis wird jedoch oftmals von der im Bewertungszeitpunkt bestehenden Kapitalstruktur ausgegangen oder eine im Zeitablauf konstante Zielkapitalstruktur auf Marktwertbasis verwendet. Dabei basiert die Festlegung einer Zielkapitalstruktur auf der Analyse der Kapitalstruktur von vergleichbaren Unternehmen.226 224 Vgl. Ernst, D. / Schneider, S. / Thielen, B. (Unternehmensbewertungen) 2006, S. 49 225 Vgl. Seppelfricke, P. (Unternehmensbewertung) 2005, S. 78 226 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 322 |

In dieser Formel bezeichnet rEK die Renditeforderung der Eigenkapitalgeber, rFK die Renditeforderung der Fremdkapitalgeber und s den Unternehmenssteuersatz.

Die praktische Umsetzung dieser Formel ist jedoch nicht problemlos. Während der Marktwert des Fremdkapitals prinzipiell relativ einfach ermittelt werden kann, tritt bei der Ermittlung des Marktwerts des Eigenkapitals das sog. Zirkularitätsproblem zutage. Dieses Problem besteht darin, dass man für die Gewichtung der Kapitalkosten den Wert des Eigenkapitals als Input benötigt. Der Marktwert des Eigenkapitals, der ja dem gesuchten Nettounternehmenswert entspricht, soll jedoch erst als Ergebnis der Unternehmensbewertung berechnet werden.183 Zur Lösung dieser Problematik werden in der Literatur grundsätzlich zwei Möglichkeiten vorgeschlagen:184 • Festlegung einer marktwertgewichteten Zielkapitalstruktur; • Lösung durch das mathematische Verfahren der Iteration. Der methodisch korrekte Ansatz zur Lösung dieses Problems besteht darin, ausgehend vom Buchwert des Eigenkapitals, den Marktwert des Eigenkapitals mittels mathematischer Iteration zu ermitteln. Obwohl sich dieses Verfahren mit Hilfe eines Tabellenkalkulationsprogramms relativ einfach abbilden lässt und bei einer ausreichenden Anzahl von Iterationsschritten zu guten Ergebnissen führt, wird in der Praxis oftmals entweder von der zum Bewertungszeitpunkt bestehenden Kapitalstruktur des Bewertungsobjektes ausgegangen oder a priori eine im Zeitablauf konstante Zielkapitalstruktur auf Marktwertbasis verwendet. Die Festlegung einer Zielkapitalstruktur basiert dabei zweckmäßigerweise auf der Analyse der Kapitalstruktur vergleichbarer Unternehmen.185 183 Vgl. Ernst, Dietmar/Schneider, Sonja/Thielen, Bjoern 2006, S. 49. 184 Vgl. Seppelfricke, Peter 2005, S. 78. 185 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 322. |

Kein Hinweis auf die Quelle. |

|

| [21.] Rp/Fragment 060 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:47:44 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 60, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 36-37, Zeilen: 36: 25 ff.; 37: 1 ff. |

|---|---|

| 4.2.5.2.3 Fremdkapitalkosten

Die Berechnung der Fremdkapitalkosten hat eine besonders hohe Bedeutung, weil viele Unternehmen mit einer hohen Fremdfinanzierung arbeiten.227 Der gesamte Fremdkapitalbestand eines Unternehmens setzt sich oftmals aus vielen unterschiedlichen Positionen mit ebenfalls unterschiedlichen Kosten zusammen. Somit errechnet sich der Fremdkapitalzinssatz grundsätzlich als gewogener Kostensatz der einzelnen Fremdkapitalformen des zu bewertenden Unternehmens.228 Es ist jedoch auch möglich, die unterschiedlichen Fremdkapitalkategorien mit ihren jeweiligen Zinssätzen gesondert zu ermitteln. Bei beiden Ansätzen wird davon ausgegangen, dass sich die künftige Fremdkapitalzusammensetzung nicht ändert.229 Maßgeblich für die Berechnung sind nicht die aktuellen Kosten, sondern die Fremdkapitalkosten am Markt zum Bewertungsstichtag.230 Berücksichtigt wird nur verzinsliches Fremdkapital (z. B. Bankkredite, Anleihen usw.) und keine kurzfristigen Verbindlichkeiten (z. B. Lieferantenkredite).231 Da die Fremdkapitalzinsen steuerlich abzugsfähig sind, verringern sich die Fremdkapitalkosten um den Grenzsteuersatz (sog. Tax Shield). Dabei ist zu beachten, dass nach dem derzeit geltenden deutschen Steuerrecht Zinsen für Dauerschulden bei der Berechnung der Gewerbesteuer nur zur Hälfte berücksichtigt werden.232 Unter Berücksichtigung dieses Steuervorteils werden bei der WACC-Ermittlung die Renditeforderungen der Fremdkapitalgeber mit dem Anteil des Fremdkapitals zu Marktwerten am Gesamtwert des Unternehmens multipliziert (vgl. Formel 7). 227 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 326 228 Vgl. Widmann, B. (Bewertung) 2002, S. 158 229 Vgl. Mandl, G. / Rabel, K. (Unternehmensbewertung) 1997, S. 326 230 Vgl. Schacht, U. / Fackler, M. (DCF-Verfahren) 2005, S. 196 231 Vgl. Pape, U. (Unternehmensführung) 2004, S. 114 232 Vgl. Schacht, U. / Fackler, M. (DCF-Verfahren) 2005, S. 196 |

2.1.3.2.2.1 Bestimmung des Fremdkapitalkostensatzes

Aufgrund des hohen Anteils der Fremdfinanzierung bei vielen Unternehmen kommt der Berechnung der Fremdkapitalkosten eine besondere Bedeutung zu.186 In der Regel setzt sich der gesamte Fremdkapitalbestand eines Unter- [Seite 37] nehmens aus einer Vielzahl unterschiedlicher Positionen mit ebenfalls unterschiedlichen Kosten zusammen, so dass sich zunächst die Frage nach dem zu verwendenden Fremdkapitalzinssatz stellt.187 Auf Basis der erwarteten Zusammensetzung des Fremdkapitals ergeben sich die Fremdkapitalkosten grundsätzlich als gewogener durchschnittlicher Kostensatz der einzelnen Fremdkapitalformen des zu bewertenden Unternehmens.188 Alternativ können in die WACC-Ermittlung auch unterschiedliche Fremdkapitalkategorien mit ihren jeweiligen eigenständigen Zinssätzen (und gegebenenfalls unterschiedlichen Steuerwirkungen) einbezogen werden. In beiden Ansätzen wird implizit davon ausgegangen, dass sich die künftige Fremdkapitalzusammensetzung im Zeitablauf nicht ändert.189 Unabhängig davon, welcher Ansatz im Rahmen der Bewertung gewählt wird, sind nicht die vom Unternehmen aktuell zu zahlenden Fremdkapitalkosten, sondern die zum Bewertungsstichtag am Markt aufzubringenden Fremdkapitalkosten anzusetzen. 190 Zu beachten ist, dass nur verzinsliches Fremdkapital wie z. B. Bankkredite, Anleihen usw., berücksichtigt wird. [...] Aufgrund der ertragsteuerlichen Abzugsfähigkeit des Zinsaufwands verringern sich die Fremdkapitalkosten um den Grenzsteuersatz (sog. Tax Shield). Unter den Bedingungen des deutschen Steuerrechts ist dabei zu beachten, dass Zinsen für Dauerschulden bei der Berechnung der Gewerbesteuer nur hälftig abzugsfähig sind.193 Im WACC-Ansatz werden die Renditeforderungen der Fremdkapitalgeber, unter Berücksichtigung des Steuervorteils (1 – s), schließlich mit dem Anteil des Fremdkapitals zu Marktwerten am Gesamtwert des Unternehmens multipliziert.194 187 Vgl. Ernst, Dietmar/Schneider, Sonja/Thielen, Bjoern 2006, S. 71. 188 Vgl. Widmann, Bernd 2002, S. 158. 189 Vgl. Mandl, Gerwald/Rabel, Klaus 1997, S. 326. 190 Vgl. Born, Karl 2003, S. 111. 191 Vgl. Pape, Ulrich 2004, S. 114. 192 Vgl. Ernst, Dietmar/Schneider, Sonja/Thielen, Bjoern 2006, S. 71. 193 Vgl. Schacht, Ulrich/Fackler, Matthias 2005, S. 196. 194 Vgl. Formel 7. |

Kein Hinweis auf die Quelle. Leicht umformuliert und gerafft. |

|

| [22.] Rp/Fragment 061 01 - Diskussion Zuletzt bearbeitet: 2018-01-13 15:50:33 Schumann | Fragment, Gesichtet, Laurenz 2006, Rp, SMWFragment, Schutzlevel sysop, Verschleierung |

|

|

| Untersuchte Arbeit: Seite: 61, Zeilen: 1 ff. (ganze Seite) |

Quelle: Laurenz 2006 Seite(n): 38-39, Zeilen: 38: 1 ff.; 39: 1 ff. |

|---|---|

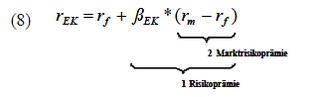

| 4.2.5.2.4 Eigenkapitalkosten

Wesentlich schwieriger als die Fremdkapitalkosten sind die Eigenkapitalkosten zu bestimmen, weil keine Ableitung aus vertraglich vereinbarten Zinsen oder allgemein bekannten marktüblichen Zinskonditionen möglich ist. Die Eigenkapitalkosten entsprechen grundsätzlich den Renditeerwartungen von risikogleichen Investitionsmöglichkeiten. Grundsätzlich sollten die Eigenkapitalkosten so hoch angesetzt werden, dass potenzielle Investoren Anteile kaufen möchten und die gegenwärtigen Eigentümer ihre Anteile behalten oder noch weitere erwerben möchten.233 Ein Eigenkapitalgeber erwartet eine Rendite, die die Übernahme des Unternehmensrisikos berücksichtigt und sich deshalb aus einem sicheren Basiszinssatz und einem Risikozuschlag zusammensetzt.234 Zur Ableitung unternehmensspezifischer Risikoprämien wird im Rahmen der Discounted Cashflow-Methode das Capital Asset Pricing Model (CAPM) verwendet.235 Durch diesen kapitalmarkttheoretische Ansatz soll das subjektive Ermessen des Bewerters reduziert werden. Nach dem Capital Asset Pricing Model (CAPM) ergibt sich die künftige Eigenkapitalrendite (rEK) aus der renditefreien Anlage (rf) und der mit dem unternehmensspezifischen Beta-Faktor (βEK) gewichteten Marktrisikoprämie (rm - rf).236 Für die Berechnung der Eigenkapitalkosten gilt folgende Formel: (8) rEK = rf + βEK *(rm - rf) Zur Eigenkapitalkostenermittlung müssen also außer der Rendite der risikofreien Anlage noch die Marktrisikoprämie (rm - rf) und der unternehmensspezifische Beta-Faktor (βEK) bestimmt werden. Bei der Ermittlung der Risikoprämie unterscheidet man zwischen unsystematischen und systematischen Risiken.237 Aus unternehmensspezifischen Gründen [wie z. B. Wettbewerbsnachteile, Qualität des Managements u.s.w. ergeben sich unsystematische Risiken, die sich durch geschickte Diversifikation des Aktienportfolios vom Investor verringern oder sogar gänzlich vermeiden lassen.] 233 Vgl. Born, K. (Unternehmensanalyse) 2003, S. 111 234 Vgl. Baetge, J. /Niemeyer, K. / Kümmel, J. (Bewertungsverfahren) 2005, S. 293 235 Vgl. Serfling, K. / Pape, U. (Grundlagen Unternehmensbewertung) 1995, S. 61 236 Vgl. Pankoke, T. / Petersmeier, K. (Zinssatz) 2005, S. 109 237 Vgl. Ernst, D. / Schneider, S. / Thielen, B. (Unternehmensbewertungen) 2006, S. 52 |

2.1.3.2.2.2 Bestimmung des Eigenkapitalkostensatzes